Jaký je vliv půjček na osobní bankrot?

Úvod: Půjčky a jejich vliv na finanční stabilitu jednotlivce

Půjčky mohou být užitečným nástrojem pro financování důležitých životních potřeb, jako jsou bydlení, vzdělání nebo podnikání. Nicméně nevhodné využívání půjček nebo přílišné zadlužení může vést k finančním potížím, a dokonce i k osobnímu bankrotu. Tento článek poskytuje přehled o tom, jak půjčky ovlivňují riziko bankrotu, a nabízí užitečné rady, jak se vyhnout finančním problémům spojeným s nadměrným zadlužením.

.png)

Hlavní přístupy k řízení dluhu a předcházení bankrotu

- Rozumné plánování a správa dluhu

Efektivní správa dluhů začíná dobrým finančním plánováním. Je důležité pochopit úrokové sazby, splatnosti půjček a celkové náklady spojené s půjčkou. Finanční poradenství nebo využití online kalkulaček může pomoci při rozhodování o tom, zda si půjčit a kolik.

- Využití konsolidačních půjček

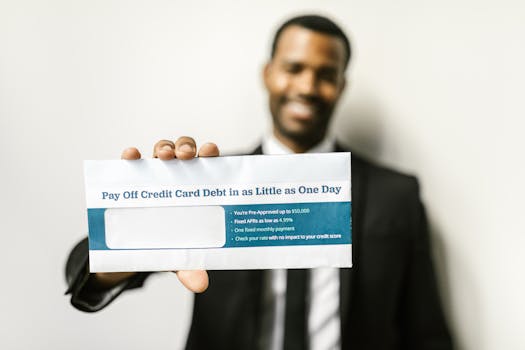

Konsolidační půjčky mohou pomoci sjednotit více dluhů do jednoho s nižší úrokovou sazbou. Toto řešení může vést k nižším měsíčním splátkám a lepší přehlednosti nad finančními závazky.

- Národní legislativa a pomoc v případě předlužení

V některých zemích existují zákony, které chrání dlužníky před extrémními důsledky zadlužení, včetně možnosti restrukturalizace dluhů nebo osobního bankrotu jako krajního řešení.

Srovnání výhod a nevýhod jednotlivých variant

- Plánování a správa dluhu

Výhody: Pomáhá udržet finanční stabilitu a zabraňuje nadměrnému zadlužení. Nevýhody: Vyžaduje pečlivé monitorování a disciplínu ve finančním rozhodování.

- Konsolidační půjčky

Výhody: Snížení měsíčních splátek, úspora na úrocích. Nevýhody: Možné prodloužení doby splácení, což může vést k vyšším celkovým nákladům na úrocích.

- Legislativa a pomoc v případě předlužení

Výhody: Poskytuje ochrannou síť v kritických situacích. Nevýhody: Možné negativní dopady na kreditní historii jedince.

Praktické příklady

Příklad správného plánování dluhu může být situace, kdy si rodina vezme hypotéku s pevnou úrokovou sazbou, což jim umožňuje přesně plánovat měsíční výdaje bez obav z náhlého zvýšení splátek.

Konsolidační půjčka může být užitečná pro jedince s více kreditními kartami s vysokými úrokovými sazbami. Sjednocení těchto dluhů do jednoho úvěru s nižší úrokovou sazbou může výrazně snížit finanční zátěž.

Závěr: Jak se vyhnout negativnímu vlivu půjček na osobní finance

Půjčky nemusí nutně vést k osobnímu bankrotu, pokud jsou správně spravovány. Důležité je věnovat pozornost celkovým nákladům půjčky, úrokovým sazbám a měsíčním splátkám. V případě finančních potíží je klíčové hledat profesionální finanční poradenství nebo využít legislativní ochrany pro dlužníky. Vědomé rozhodování a preventivní finanční plánování mohou být klíčem k ochraně před finanční nestabilitou a bankrotem.

.png)